تحليل.. الولايات المتحدة قد تعيش في مظلة الفائدة الصفرية للأبد

تحرير: سالي إسماعيل

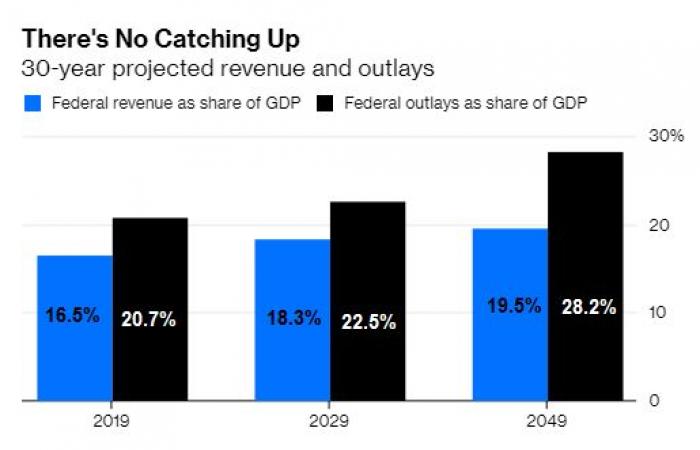

مباشر: أفصح مكتب الميزانية بالكونجرس عن توقعاته بشأن الموازنة الفيدرالية للولايات المتحدة عن الثلاثين عاماً المقبلة، لتظهر اتجاهاً متزايداً للعجز المالي.

ويبلغ اقتراض الحكومة الفيدرالية الآن حوالي 4.2 بالمائة نسبة إلى الناتج المحلي الإجمالي سنوياً، بحسب تقرير نشرته وكالة "بلومبرج أوبينيون" الأمريكية للكاتب الاقتصادي "نوح سميث".

وبحلول عام 2049، يتوقع مكتب الميزانية بالكونجرس أن يتضاعف هذا الرقم إلى 8.7 بالمائة.

ومن المتوقع أن تكون التخفيضات الضريبية مسؤولة عن جزء صغير فقط من هذا العجز، حيث يتوقع مكتب الميزانية بالكونجرس أن ترتفع الضريبة على دخل الأفراد بشكل كبير كحصة من الناتج المحلي الإجمالي.

ومن غير المتوقع كذلك أن يكون صعود العجز بسبب الإسراف الحكومي، حيث يرى مكتب الميزانية أن الإنفاق التقديري (الإنفاق الاختياري) سيتقلص بشكل كبير مقارنة بحجم الاقتصاد.

وبدلاً من ذلك، فإن زيادة العجز المالي الأمريكي يدور في الغالب حول أمرين.

الأمر الأول، أنه من المتوقع أن يشهد الإنفاق الحكومي على الرعاية الصحية نمواً وهو ما يرجع جزئياً إلى شيخوخة السكان وإلى تنبؤات مكتب الميزانية بأن التكاليف الطبية ستواصل الارتفاع.

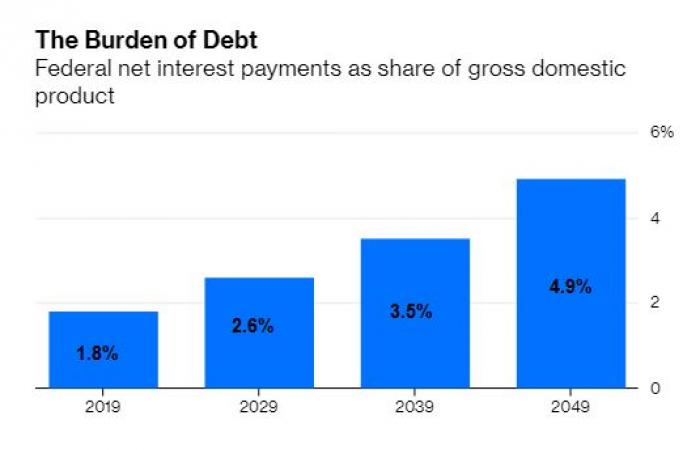

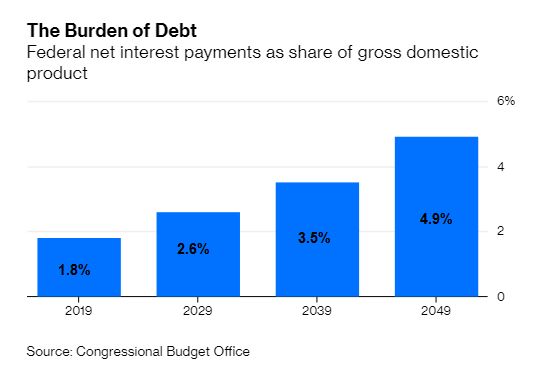

أما الأمر الثاني، بل والأكثر أهمية، يتمثل في تكهنات مكتب الميزانية بالكونجرس بأن معدلات الفائدة سوف ترتفع ما يجبر الحكومة على إنفاق المزيد فقط لسداد الفائدة على ديونها.

وتقوم الحكومة الفيدرالية في الوقت الحالي بدفع فائدة تبلغ 2.4 بالمائة في المتوسط للاقتراض.

ويتوقع مكتب الميزانية أن ترتفع هذه النسبة في غضون ثلاثة عقود إلى 4.2 بالمائة.

وإذا كان هذا الوضع صحيحاً، فإنه سيؤدي إلى زيادة كبيرة في المبلغ الذي يجب أن تدفعه الحكومة مقابل خدمة الدين.

وبحلول العقد الرابع من الألفية الحالية، يتوقع مكتب الميزانية أن يستقر العجز الأولي للموازنة - الفجوة بين الإنفاق بدون حساب فوائد الديون والعوائد الضريبية - عند مستوى أقل من 4 بالمائة من الناتج المحلي الإجمالي، لكن صافي الفائدة سيواصل الاتجاه الصاعد.

ويرجع ذلك إلى أنه مع اقتراض الحكومة أكثر وأكثر لتغطية مدفوعات الفوائد، فإن حجم فوائد الديون المستحقة ترتفع.

وفي كثير من النواحي، فإن هذا بالفعل يمثل توقعات متحفظة للغاية، حيث يفترض مكتب الميزانية أن الولايات المتحدة ستقوم بزيادة الضرائب بدلاً من خفضها كما فعلت مراراً.

كما أنه يفترض عدم حدوث ركوداً اقتصادياً، والذي يتطلب زيادات كبيرة في مستوى الدين الفيدرالي لأغراض التحفيز.

والأهم من كل ذلك هو أنه لا يفترض حدوث زيادات كبيرة في المستقبل في الإنفاق التقديري كما لا يوجد استحقاقات كبيرة جديدة.

وإذا قام الكونجرس بتمرير قانون الرعاية الصحية للجميع أو الصفقة الخضراء الجديدة، فإن الديون الفيدرالية المتوقعة ستكون أعلى بكثير.

لماذا يمثل هذا الأمر مشكلة؟، إذا قررت الحكومة خفض العجز عبر زيادة الضرائب أكثر حتى من توقعات مكتب الميزانية، فممكن أن يؤدي ذلك إلى إبطاء وتيرة نمو الاقتصاد.

أما إذا سمحت بزيادة الديون، فسوف يتعين على الحكومة أن تقترض أكثر وأكثر من أجل تغطية مستحقات الفوائد الآخذة في الزيادة كما أن كل من تكاليف الاقتراض والفوائد ستتفاقم مثل تأثير كرة الثلج.

ومن شأن ذلك أن يثير ما يسميه مكتب الميزانية بأزمة مالية، أيّ ذعر المستثمر الخاص بشأن قدرة الحكومة على سداد ديونها ما يتسبب في انخفاض أسعار السندات التي تجعل المؤسسات المالية متعسرة وبالتالي تتسبب في إثارة أزمة اقتصادية.

وبالتالي فإن الحكومة لديها سبب وجيه لعدم ترك دوامة الديون خارج السيطرة.

والطريقة الأسهل لمنع حدوث ذلك هي قيام مجلس الاحتياطي الفيدرالي بخفض معدلات الفائدة إلى الصفر والإبقاء عليه عند هذا المستوى.

ومع استبدال الحكومة ديونها القديمة ذات الفائدة المرتفعة بديون جديدة ذات فائدة منخفضة، فإن مدفوعات الفائدة السنوية ستنخفض حتى تتلاشى في النهاية إلى لا شيء على الإطلاق.

ومن شأن القيام بذلك أن يؤدي إلى استقرار العجز بل ويفتح المجال المالي لمبادرات الإنفاق الكبيرة الجديدة على قضايا مثل تغير المناخ.

ويُعرف الاقتصاديون هذا الوضع - حيث يحتفظ البنك المركزي بمعدلات الفائدة عند الصفر أو بالقرب من ذلك للحفاظ على قدرة الحكومة على سداد إلتزامتها - بأنه هيمنة مالية.

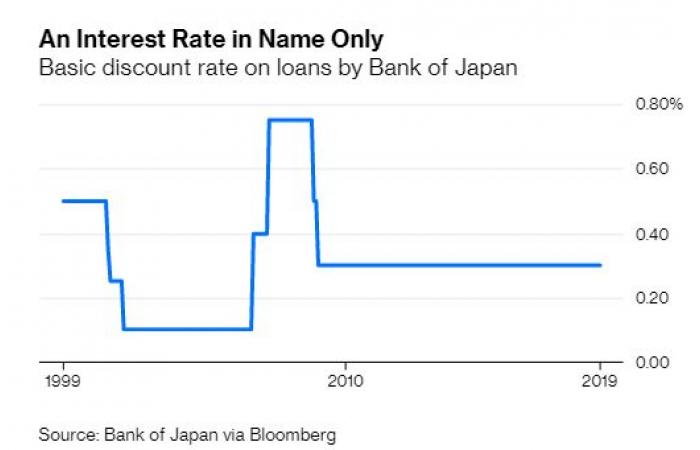

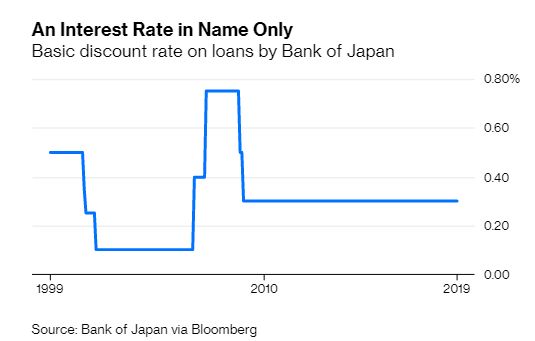

ويمكن القول إن اليابان عاشت في ظل هذا الوضع لسنوات.

ويجادل البعض بأن معدلات الفائدة في اليابان ظلت منخفضة لأسباب طبيعية، وهو ما يرجع بشكل أساسي إلى انخفاض عدد السكان والنمو البطيء للإنتاجية.

لكن نوايا البنك المركزي الياباني بشأن رفع الفائدة ربما تكون مقيدة بالديون العامة الهائلة للبلاد.

وحتى إذا أرادت اليابان، فإن صناع السياسة اليابانيين لن يتمكنوا من رفع معدلات الفائدة بدرجة كبيرة بدون شبح التعثر الحكومي عن سداد مدفوعات فوائد الديون.

ويعتقد غالبية خبراء الاقتصاد الكلي أن هذا الأمر لا يمثل جزء كبير من المشكلة، حيث أن معدل التضخم هو السبب التقليدي لزيادة معدلات الفائدة وهو غير مرتفع كثيراً في اليابان.

لكن هناك احتمالية بأن يكون لبقاء معدلات الفائدة عند مستويات منخفضة لفترات طويلة عواقب سلبية لا تظهر في نماذج الاقتصاد التقليدية.

وعلى سبيل المثال، ربما تشجع معدلات الفائدة المنخفضة على بقاء شركات الزومبي (وهو مصطلح يطلق على المؤسسات التي تحقق خسائر أو تقف على حافة الإفلاس لكن يمكنها أن تستمر في العمل بدعم تكاليف الاقتراض المنخفضة وبالتالي تتضرر من الفائدة المرتفعة) أو قد تسمح للاحتكارات بالسيطرة على الأسواق عبر القروض الرخيصة.

ولا تزال هذه السلبيات المحتملة تفتقر إلى الدراسة والتفسير الجيد حتى الآن.

وربما لا يكون الوضع في الولايات المتحدة كما هو في اليابان، حيث قد يكون مستثمريها أكثر ميلاً للتخلي عن الاستثمار في البلاد حال بقاء معدلات الفائدة منخفض للغاية لفترة طويلة للغاية.

ومع توقعات نمو عدد السكان بدلاً من تراجعه، قد لا تتمكن الولايات المتحدة كذلك من الحفاظ على معدلات الفائدة عن مستوى الصفر إلى الأبد دون المخاطرة في نهاية المطاف بإثارة التضخم.

ولذلك لا يفترض أن تقبل الولايات المتحدة على عالم جديد من الهيمنة المالية لمجرد أن اليابان لم تنهار بعد.

ولكن اتخاذ تدابير أخرى لتقييد العجز المالي مثل الحد من نمو إضافي في تكلفة الرعاية الصحية وإنهاء التخفيضات الضريبية الأخيرة - سيكون أمراً حكيماً.

ولكن إذا تبين أن هذه الجهود مستحيلة من الناحية السياسية، فيجب الاستعداد لمعدلات فائدة صفرية دائمة.